Компания Dropbox была основана в 2007 году. В настоящее время этот сервис с репутацией лучшего решения для бесплатного хранения данных приносит $1 100 000 000 прибыли в год, а его рыночная капитализация составляет $11 000 000 000. Box, основанная на 2 года раньше, в 2005 году, зарабатывает $505 600 000 и оценивается в $3 250 000 000. Ее целевую аудиторию представляют в основном крупные корпоративные клиенты.

Можно было бы предположить, что эти два титана сферы облачного хранения находятся в жесткой конкуренции друг с другом, однако они идут по двум совершенно разным сторонам рынка.

В сегодняшнем обзоре стратегий ценообразования мы посмотрим, как пэти оставщики сервисов облачного хранения используют позиционирование и дифференциацию функций, чтобы укрепить свое место на экспоненциально растущем рынке.

Box: корпоративный функционал и четкая дифференциация

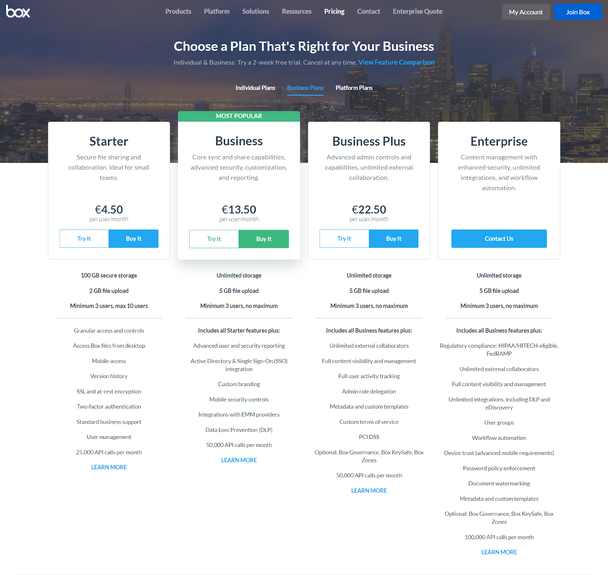

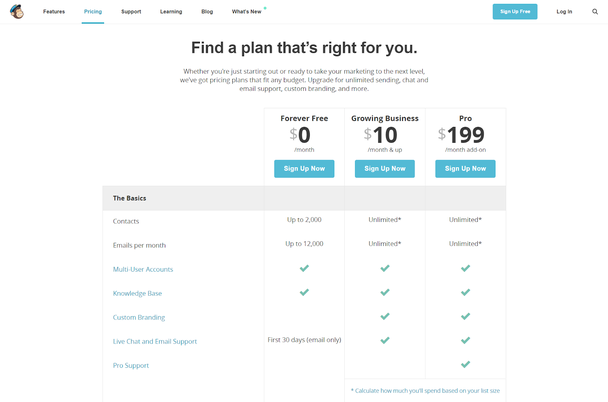

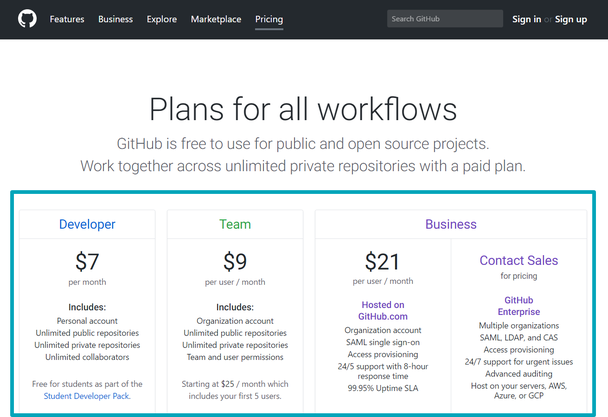

Box — это компания, сосредоточенная на корпоративном обслуживании: у них есть, скажем, 700 клиентов, ежегодно выплачивающих за сервис $100 000 или больше. Ориентация на высокооплачиваемых клиентов диктует структуру ценовой страницы, фокусирующейся на бизнес-плане и дифференциации функций. Несмотря на наличие предложений для индивидуального пользования и для платформ, основное внимание привлекается к бизнес-пакету:

Box предлагает несколько различных типов бизнес-планов по $4,5, $13,5 и $22,5 в месяц, позволяющих начать работу, но в чем компания действительно сильна, так это в дифференциации. Предлагая такие функции, как история версий, SSL и двухфакторная аутентификация, Box позиционирует себя как поставщика услуг для корпоративных клиентов.

У бизнеса со штатом более 100 сотрудников предпочтения по функционалу и готовность платить (Willingness To Pay, WTP) сильно отличаются от таковых у небольших компаний. То, что является дополнительной функцией, или аддоном (Add-On), для одних клиентов, будет основной или дифференцируемой функцией для других:

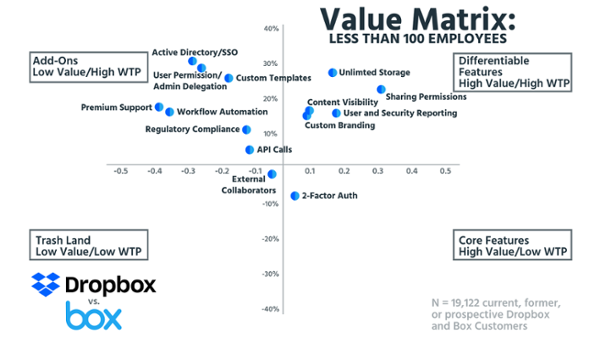

Матрица ценности для компаний со штатом менее 100 специалистов (на основе данных о 19 122 настоящих, бывших и будущих клиентах Dropbox и Box). Верхний левый сектор касается дополнительных предложений: они обладают низкой ценностью, и продать их можно только потребителям с высокой готовностью платить. Это такие услуги, как Active Directory / SSO, полномочия пользователя / передача администраторских полномочий, кастомные шаблоны, премиум-поддержка, автоматизация рабочих процессов, соблюдение требований нормативных регламентов, API-звонки. В верхнем правом секторе находятся дифференцируемые функции высокой ценности, и пользователи здесь характеризуются высокой готовностью платить. Сюда входят неограниченное пространство для хранения, разрешения на расшаривание информации, видимость контента, отчеты о безопасности и пользовательской деятельности и кастомный брендинг. В нижнем правом секторе располагаются основные функции высокой ценности (двухфакторная аутентификация). Клиенты здесь обладают низкой готовностью платить. Нижний левый сектор — это пустошь, где нечего ловить: невысокая ценность оффера и низкая готовность платить. Сюда попала возможность доступа для внешних сотрудников

Из опрошенных 19122 настоящих, бывших и потенциальных клиентов такие функции, как неограниченный объем для хранения, отчеты о безопасности и пользовательской деятельности и разрешения на доступ к информации были в основном важны для компаний со штатом менее 100 сотрудников. Многие из «корпоративных» функций (Active Directory, кастомные шаблоны, соблюдение требований регламентов) не очень ценятся в маленьких фирмах.

На рынке предложений для компаний со 100 сотрудниками и меньше Dropbox позиционирует себя иначе, чем Box. Они не упоминают (или даже не предлагают вовсе) большинство функций, которые мы видели в секторе аддонов предыдущего графика.

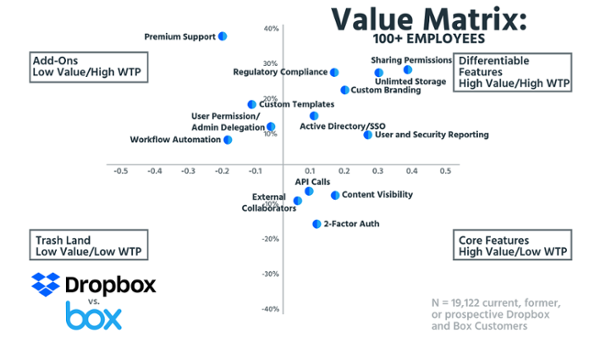

Для компаний, где работает более 100 человек, свойственен значительный сдвиг в предпочтении функций:

Матрица ценности для компаний со штатом свыше 100 специалистов (на основе данных о 19 122 настоящих, бывших и будущих клиентах Dropbox и Box). Верхний левый сектор касается дополнительных предложений: они обладают низкой ценностью, и продать их можно только потребителям с высокой готовностью платить. Это такие услуги, как премиум-поддержка, кастомные шаблоны, полномочия пользователя / передача администраторских полномочий, автоматизация рабочих процессов. В верхнем правом секторе находятся дифференцируемые функции высокой ценности, и пользователи здесь характеризуются высокой готовностью платить. Сюда входят неограниченное пространство для хранения, разрешения на расшаривание информации, кастомный брендинг, соблюдение требований нормативных регламентов, Active Directory / SSO, отчеты о безопасности и пользовательской деятельности. В нижнем правом секторе располагаются основные функции высокой ценности (API-звонки, видимость контента, возможность доступа для внешних сотрудников, двухфакторная аутентификация). Клиенты здесь обладают низкой готовностью платить. Нижний левый сектор — это пустошь, где нечего ловить: невысокая ценность оффера и низкая готовность платить

По мере роста компании ее предпочтения резко меняются. Функции, ранее воспринимавшиеся как дополнительные, приобретают значительно более высокую ценность. Вот несколько изменений, наблюдаемых по мере роста размера компании:

- Active Directory / SSO — восприятие данной функции как добавочной, некритичной сменяется пониманием, что она является дифференцируемой, и за нее предприятия готовы платить.

- API-звонки. Для компаний с небольшим штатом в этой функции нет никакой реальной ценности. Но в рамках растущего бизнеса из аддона она постепенно превратится в основную функцию.

Другие функции, такие как видимость контента, доступ для внешних сотрудников и двухфакторная аутентификация, также становятся основными при выходе компании за рубеж в 100 сотрудников.

Таким образом, эти два типа клиентских баз — корпорации и некрупные фирмы — имеют явные отличия в плане того, что они ценят и за что готовы платить.

Если Box и Dropbox решат конкурировать друг с другом, то компании Box в поисках клиентов придется резко опустится по ценовым уровням либо Dropbox нужно будет сильно подняться, чтобы прийти в соответствие с поменявшимися предпочтениями по функционалу.

На сегодняшний день Box получает отличные результаты, уделяя основное внимание более крупным клиентам и направляя именно на них основные маркетинговые усилия. Dropbox, работающий с клиентскими базами по 100 человек и меньше, выигрывает, благодаря большей автоматизации процесса с точки зрения бесконтактных продаж и продуманного onboarding-опыта, который клиент может пережить самостоятельно, без поддержки со стороны специалистов компании.

Dropbox не нужны крупные компании для развития бизнеса

В Dropbox уже на ранних этапах выяснили, как добиться вирусного использования и роста с помощью бесплатного сервисного пакета. Что интересно в их бизнес-планах: корпоративная ценовая категория есть, но нет ярко выраженной ориентированности на этот клиентский сегмент.

Очевидно, целевая аудитория Dropbox сильно отличается от тех, кому продает Box. Продукт первой компании больше подходит индивидуальным потребителям, производящим какой-то продукт, так называемым «протребителям» (Prosumer = Producer + Consumer, «производитель» + «потребитель»), а не предприятиям. Известный своей безумно успешной реферальной программой, Dropbox смог увеличить клиентскую базу на 2 800 000 пользователей за 30 дней, предложив им хранение на бесплатной основе. У Box не получится достичь такого же вирусного роста, если они пойдут за ним на корпоративный рынок и будут предлагать свои услуги в том виде, как они есть.

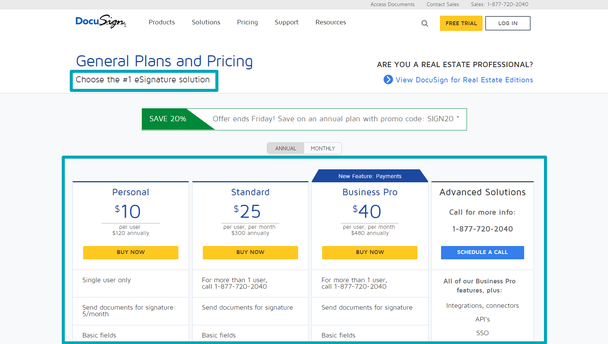

Отличия есть и в стратегиях ценообразования, у Dropbox она проста и понятна, но концентрирует внимание на «Стандартном» (Standard) и «Продвинутом» (Advanced) планах, стоящих $12,50 и $20 соответственно. Отсутствие глубокой дифференциации функций говорит о том, что Dropbox сосредотачивается именно на протребителях, а не на клиентской базе крупных компаний.

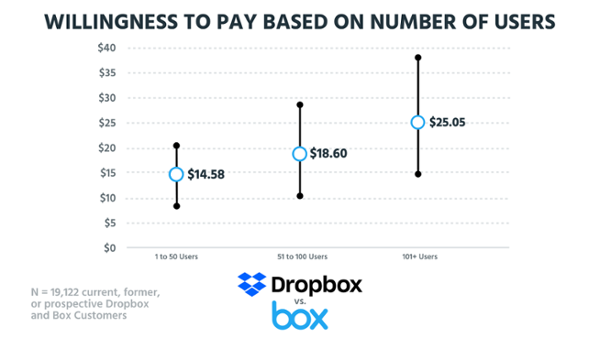

Тем не менее, общедоступные ценовые сегменты Box и Dropbox очень похожи, что отражается в готовности платить в зависимости от количества пользователей:

Готовность платить в зависимости от количества пользователей (на основе данных о 19 122 настоящих, бывших и будущих клиентах Dropbox и Box). Вертикальная ось — цена. Горизонтальная — число пользователей, имеющих доступ: 1-50, 51-100, 101+

Интересно, что эти цены получены не только из сведений о конкуренции между Box и Dropbox, а со всего рынка облачных хранилищ. Для доступа от 1 до 50 пользователей среднее значение готовности платить составляет $14,58, что попадает точно посередине цен Box и Dropbox.

По мере увеличения потребности в количестве людей, имеющих доступ к сервису, растет и готовность платить — до $18,60 за диапазон от 51 до 100 пользователей и $25,05 за доступ более чем 100 пользователей. Эти цены также показывают разные точки входа для Box и Dropbox. Dropbox явно нацелен на уровень от 1 до 50, а также выше, на обслуживание более крупных групп. Box ориентирован на пул клиентов с требованием 100+ пользователей, а во вторую очередь обращает внимание на небольшие компании. Это демонстрирует нам, что два провайдера застолбили себе собственный сегмент рынка облачных хранилищ.

Опрос нынешних, бывших и потенциальных клиентов Box и Dropbox показал, что сервис облачного хранения постепенно превращается в товар с четко определенным функционалом. В частности обнаружилось, что по большей части клиенты не понимали, какой объем хранилища им доступен.

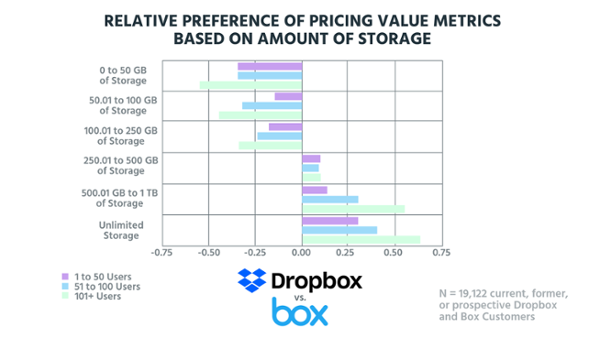

Относительные предпочтения по показателям ценности разных моделей ценообразования в зависимости от размера облачного хранилища (на основе данных о 19 122 настоящих, бывших и потенциальных клиентах Dropbox и Box). Вертикальная ось — размер хранилища (снизу вверх): неограниченный объем, от 500,01 Гб до 1 Тб, от 250,01 Гб до 500 Гб, от 100,01 Гб до 250 Гб, от 50,01 Гб до 100 Гб, от 0 до 50 Гб. Цветовые графики — размер команды: фиолетовый — от 1 до 50 пользователей, синий — 51-100 пользователей, голубой — 101+ пользователей

На данном рынке компании не будут конкурировать по цене, и, поскольку клиенты хотят получить как можно больше пространства, основная конкуренция развернется в плане позиционирования и дифференциации функций. Скоро компании будут использовать неограниченный объем хранилища в качестве главной маркетинговой тактики. Это произошло в случае и с Box, и с Dropbox, и с Google Cloud.

Dropbox позиционирует себя как компанию, ориентирующуюся на протребителей в первую очередь и на более крупные компании — во вторую, в то время как Box нацеливается в основном на корпоративный рынок и уже потом — на более низкие ценовые уровни.

Два «конкурента» на растущем рынке

Если нельзя конкурировать по цене, тогда конкуренция начинает происходить по основному фокусу провайдеров, то есть в некоторой степени по объему предлагаемого набора услуг.

Хотя и Box, и Dropbox предлагают сервис облачного хранилища, их интересуют совершенно разные сегменты рынка, и прямое доказательство этого — множество подкомплектов функций. Box раскрутилась за счет глубокой дифференциации функций для корпоративных клиентов, для которых важно соответствие нормативным требованиям и большая пользовательская база. Dropbox, выбравшая своей целью рынок протребителей, на самом деле не нуждается в широком функционале. Он может понадобится, только если появится намерение принципиально изменить свое позиционирование.

Если смотреть на две компании с точки зрения инвесторов, то Dropbox может показаться более интересным вложением, поскольку их база, состоящая из индивидуальных пользователей и небольших компаний, гораздо больше рынка корпораций. Однако нельзя сбрасывать со счетов и Box. Поскольку рынок растет экспоненциально, имеет смысл инвестировать в обоих ведущих провайдеров. Что касается возможных рисков, нужно обязательно иметь в виду сервисы Google Cloud и G Suite, которые способны кардинально изменить рынок в будущем.

Тоже продаете облачный продукт? Ценообразование и SaaS больше не сводятся к функциям — теперь все заточено под конкретную аудиторию. Если вы решили, что ваш прайс нуждается в оптимизации, а стратегия — в пересмотре, то проверить свои гипотезы и выбрать наиболее выгодную комбинацию тарифов, повысить конверсию и прибыль можно с помощью нашей платформы.

Высоких вам конверсий!

По материалам: priceintelligently.com