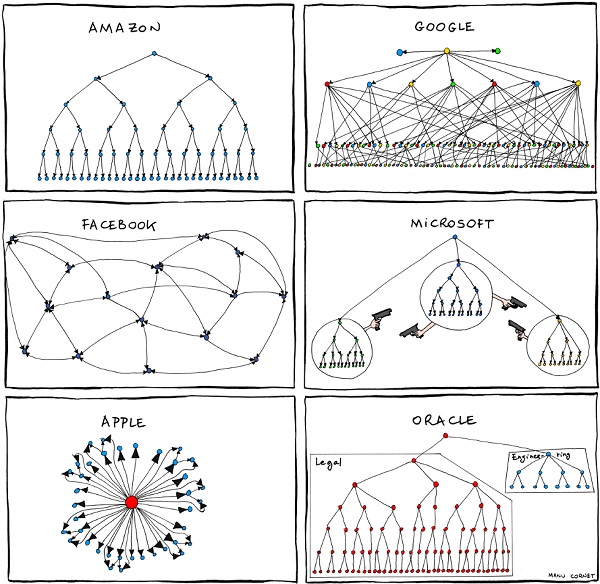

На протяжении последнего времени маркетологи активно ведут дискуссии на тему того, должна ли компания обладать положительной валовой маржей (gross margin positive), и комментарии показывают, что некоторые стартаперы не до конца понимают финансовые метрики и даже не могут оценить, какие из них отражают хороший результат.

Когда известный серийный предприниматель Марк Састер (Mark Suster) публично заявил в Twitter’е, что все компании должны иметь положительную валовую маржу, многие отметили, что Amazon в течение долгих лет не был высокодоходной организацией, но ведь на самом деле все обстояло несколько иначе.

Положительная маржа характеризует прибыльность, а компания Amazon, которая предпочла сфокусироваться на повышении рентабельности, отнюдь не теряла деньги с каждой проданной книги. Это значит, что она в полной мере соответствовала данному критерию (положительной марже).

Ключевая метрика как компас для развития стартапа

Место капитала в развитии стартапа

Ключом к ведению бизнеса, который еще не приносит денег, является наличие капитала для финансирования начальных расходов и выплат сотрудникам. Как правило, стартаперы смиряются с убытками, если те способствуют более высоким темпам роста.

С одной стороны, наращивать капитал и делать инвестиции, которые не будут приносить вам прибыль, можно для найма большего количества продавцов, нащупавших Product/Market Fit, или инженеров с целью расширения производственной линии и более масштабной реализации продукта для существующих клиентов. И это вполне оправданные действия. Но с другой стороны, люди часто вкладывают средства в бизнес с откровенно плохими экономическими показателями, пытаясь «во всем разобраться», и такой подход определенно нельзя назвать удачным решением.

В целом, на практике инвестирование крупной суммы денег в стартап, который вы еще не до конца поняли, приводит не к решению фундаментальных проблем бизнеса, а к еще большим неурядицам. Кроме того, отсутствие внушительного бюджета может помочь вам сосредоточиться и уделить внимание действительно важным вещам.

Основные индексы и метрики

Пожалуй, самыми злоупотребляемыми терминами, которые предприниматели используют в наши дни, являются CAC (customer aquisition cost — стоимость привлечения клиента) и LTV (lifetime value — жизненная ценность клиента), и недостаток понимания этих критически важных метрик приводит многие компании к преждевременному провалу.

Мы привыкли фокусироваться на индексе LTV/CAC, и если он превышает 1, многим предпринимателям кажется, что все идет отлично. Подобные суждения могут быть ошибочны по трем основным причинам:

1. Срок окупаемости может затянуться, даже если индекс LTV/CAC большой, а при таких обстоятельствах вы должны иметь возможность увеличить капитал для финансирования в этот период. Если деньги у вас есть, то это не проблема, но если средств нет — истории вашего бизнеса приходит конец.

2. Показатель LTV является неточным. При продвижении продукта он измеряется на основе нескольких покупок и предположения делаются о частоте повторных сделок, а вот в мире предоставления услуг LTV может основываться на коэффициенте оттока (churn rate), который очень трудно спрогнозировать на ранней стадии бизнеса. Плохо рассчитанный LTV может привести к банкротству.

3. CAC часто измеряется неправильно и не отражает реальной стоимости привлечения. Но даже если эта метрика посчитана верно, CAC часто воспринимают как постоянную величину, хотя на самом деле таковой она не является.

Если вы привлекаете 10 клиентов, затрачивая на каждого из них $100, и затем масштабируетесь до 100 клиентов, ваши предположения касательно 1000 покупателей могут не оправдаться. Правда о CAC заключается в том, что когда вы расширяете «канал» привлечения, ваши затраты обычно увеличиваются. Кроме того, когда вы находите перспективный «канал», другие компании также замечают его и еще больше повышают планку расходов в борьбе за клиентов.

Ниже мы рассмотрим каждую из этих метрик более подробно.

А не пора ли вам пересмотреть свои метрики и KPI-показатели?

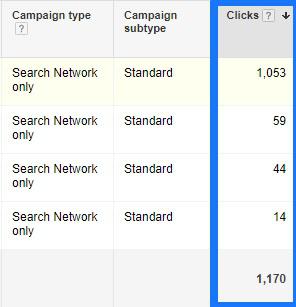

CAC

CAC показывает, сколько денег вы потратили на привлечение клиента. В eCommerce сегменте и в сфере онлайн-услуг это маркетинговые расходы (если покупка производится онлайн), а в SaaS-компаниях — маркетинг и затраты на торговых представителей.

Первой ошибкой, которую, в основном, совершают только новички, является измерение CAC по относимым маркетинговым расходам на привлечение пользователя. Так что, если вы заплатили $100 за клиента, который конвертировался через рекламу в Facebook или в Google, это есть не ваш показатель CAC.

Скажем, вы располагали бюджетом $1000 на рекламные объявления в Facebook — каждое из них обошлось вам в $100, и вы получили 5 клиентов. Если в вашей компании не предусмотрено других затрат на привлечение пользователей, значит ваш CAC равен $200, а не $100. Это объясняется тем, что CAC должен учитывать все ваши маркетинговые затраты, чтобы вы действительно могли понять, сколько денег уходит на одного клиента.

Если вы тратите $200 на привлечение клиента и хотите уменьшить эту сумму, вам нужно либо протестировать другие каналы в поисках более дешевых решений, либо попытаться оптимизировать вашу воронку социальной рекламы для лучшей конверсии. Этот процесс часто так и называют — «оптимизация воронки». Если вам удастся конвертировать на одного пользователя больше (6 вместо 5), ваш CAC сразу же уменьшится до $167,67 ($1000/6).

Тем не менее, на этом история данной метрики не заканчивается, ведь компании также часто тратят деньги на PR и другую маркетинговую деятельность в целях поддержки процесса продаж. По сути, вы должны взять ваши общие затраты на рекламу, включая PR, и разделить их на количество привлеченных клиентов, чтобы получить ваш полный CAC.

Конечно же, это неточная наука, поэтому вы измеряете оба метода. PR и непрограммный маркетинг часто оказывают запоздалый эффект, так что если вы запустили масштабную маркетинговую кампанию, которая обеспечила осведомленность о бренде, конверсия может произойти только через 60-90 дней.

Во многих смыслах KPI-метрики бизнеса должны быть обусловлены работой финансового/операционного отдела (следящего за тем, чтобы у вас не закончились деньги), а не маркетинговой команды, которая склонна выбирать наиболее либеральные значения для CAC, чтобы оправдать расходы.

SaaS-компании тоже должны измерять CAC (за счет мониторинга таких действий, как посещения, продающие звонки и т. д.), оценивая объемы ресурсов, потраченных на клиентов, по отношению к количеству пользователей, которые конвертировались. И точно так же им нужно отслеживать общие затраты, разделенные на конвертированных клиентов, чтобы получить полную стоимость привлечения.

Что такое Customer Acquisition Cost (CAC)?

LTV

Второй метрикой, которая остается на слуху у всех предпринимателей, является LTV или «lifetime value» — жизненная ценность клиента.

В eCommerce сегменте вычислить средний чек довольно просто, но этот показатель не укажет вам «жизненную» ценность покупателя. Чтобы определить ее, вам нужно выяснить значение повторной покупки (repeat purchase rates), и конечно же, узнать его для стартапа намного сложнее. Оценка ваших допущений и тестирование того, как эффективность когорт изменяется со временем, имеют решающее значение для совершенствования ваших расчетов LTV в долгосрочной перспективе.

Для SaaS-компаний (или любого бизнеса с периодическим доходом) это также весьма сложная задача. В данном случае вам необходимо вычислить «отток» или количество клиентов, которые отказываются от ваших услуг каждый месяц. Таким образом, измерение LTV требует, чтобы вы наблюдали за когортами данных в течение длительного времени, отслеживали изменения в их эффективности и делали предположения для оставшегося набора данных.

Одна из главных проблем LTV состоит в том, что многие SaaS-компании полагают, что продолжительность жизненного цикла клиента (customer lifetime) составляет 5+ лет. Но разумеется, строить подобные предположения вы не можете, так как они не учитывают влияние технологий и действия конкурентов, которые могут оказать серьезное воздействие на ваш отток или ценообразование.

Распространенной ошибкой среди специалистов, пытающихся вычислить LTV, является измерение дохода компании. На самом деле, когда дело касается этой метрики, вы должны измерять прибыль, получаемую за пользователя. Это необходимо, поскольку вы пытаетесь понять, является ли привлечение клиентов достаточно рентабельным для вас.

Таким образом, если в приведенном выше случае вы тратите $200, чтобы привлечь клиента, который совершает у вас 3 покупки по $100, это может показаться вам отличной идеей. Но если ваша прибыль составляет 50%, вы зарабатываете только $150. Так что в итоге вы теряете $50 на привлечении такого клиента. Это простой пример, но поверьте, с расширением любого бизнеса подобные бухгалтерские ошибки происходят намного чаще и в конечном счете они могут привести к катастрофическим результатам.

Дело в том, что вычисляя LTV, вы можете делать рациональные допущения, которые способны убедить вас в целесообразности денежных затрат на привлечение клиентов. К примеру, вы можете предположить, что запустив вторую линейку продуктов, вам удастся продать их существующим покупателям, и если вы имели достаточно высокий уровень рыночного проникновения, это может отразиться на прибыльности.

Если ваша экономика строится на поднятии LTV или сохранении периодических источников дохода, не забудьте внести затраты на «ремаркетинг или удержание» в ваше уравнение. В этом случае CAC не является достаточным, чтобы оценить долгосрочную рентабельность.

Всех нас усердно учили смотреть на индекс LTV/CAC, и наверняка кто-то даже упоминал магическое число (возможно, 2 или 3, предпочтительно 4 или 5), которое должно отражать текущее состояние вашего бизнеса. Некоторые «знатоки» даже утверждают, что это соотношение должно равняться 1 в то время, как ваша компания растет, чтобы захватить большую часть рынка.

Тем не менее, индекс LTV/CAC — это всего лишь одна величина. Существует другая критически важная метрика, которой уделяют очень мало внимания на протяжении нескольких лет, и называется она «срок окупаемости».

Как рассчитать LTV клиента облачного сервиса?

Срок окупаемости

В eCommerce отрасли ожидание второй или третьей покупки для получения прибыли является вполне разумным предположением. А в SaaS-сегменте целесообразнее всего продавать клиентам, которые обеспечивают вам периодический доход в течение 5+ лет и положительный индекс LTV/CAC. Но все это не имеет никакого значения, если у вас закончатся деньги. Чтобы справиться с краткосрочными потерями, вы должны иметь возможность профинансировать свои расходы за счет венчурного капитала или других средств.

Срок окупаемости — это период, за который вам удалось вернуть ваш CAC. Марк Састер утверждает, что он сотрудничает с компаниями с многомиллионными показателями LTV, рассчитанными на следующие 7 лет, но срок окупаемости их инвестиций составляет больше 18 месяцев. Если бы у этих организаций был доступ к более внушительному бюджету, они могли бы существенно ускорить свой рост.

Но когда венчурные рынки замедляются, доступ к капиталу ограничен, а цены начинают снижаться — прибыльность становится более приоритетной, чем развитие. Это не просто теория и это касается не только вашей компании. Здесь в игру вступает то, сколько денег вы потратили на привлечение клиентов и как много времени вам понадобится, чтобы вернуть эти инвестиции.

По сути, одержимость индексом LTV/CAC и наплевательское отношение к срокам окупаемости являются одними из главных причин, почему многие компании, которые нарастили капитал, теперь испытывают трудности.

ROI-калькулятор: как рассчитать окупаемость инвестиций?

Вместо заключения

Приведенные выше метрики имеют огромное значение для вашего бизнеса и ни в коем случае не должны упускаться из виду. Помните, что понимание этих важнейших показателей может оградить вашу компанию от преждевременного провала и обеспечить ей светлое будущее.

Высоких вам конверсий!

По материалам: bothsidesofthetable.com